Każdy przedsiębiorca przed założeniem działalności zastanawia się między innymi czy być płatnikiem VAT. Niektórzy nie mają wyjścia ale inni mogą świadomie zdecydować czy być VAT-owcem. Warto więc wiedzieć czym jest podatek VAT, co umożliwia, a co ogranicza i w końcu jak rozliczać podatek VAT krok po kroku.

Podstawowe definicje podatku

Zacznijmy od rzeczy podstawowych. VAT to podatek od towarów i usług pobierany na każdym kolejnym etapie obrotu tymi towarami lub usługami. Dlatego często określa się go skrótowo jako podatek obrotowy. W polskim systemie fiskalnym VAT nakłada się na sprzedaż towarów i usług, eksport i import towarów, a także wewnątrzwspólnotowe nabycie i dostawę towarów.Warto też wiedzieć, że istnieją różne stawki podatków VAT. Najczęściej spotykany 23%. To podstawowa stawka VAT. Obowiązuje jednak również 8%, 5%, oraz 0% VAT. Każda z nich dotyczy konkretnych sytuacji, które precyzyjniej omówimy w poniższym podrozdziale. Zanim dokładnie przeanalizujemy, jak krok po kroku, rozliczać podatek VAT warto jeszcze wspomnieć, że nie wszyscy przedsiębiorcy mogą być VAT-owcami. Chodzi o tych, którzy przekroczą limit sprzedaży w ciągu roku na poziomie 200 tys. zł, a także prowadzą sprzedaż, która jest zwolniona z VAT.

Mowa w tym przypadku o dwóch z zw. zwolnieniach – podmiotowym i przedmiotowym. Ci którzy korzystają z tych zwolnień są tak zwanymi biernymi podatnikami VAT. Inni przedsiębiorcy to czynni podatnicy VAT. Jeśli chcemy sprawdzić status np. naszego kontrahenta możemy to zrobić zaglądając do tak zwanej białej listy VAT. Jest ona bezpłatnie dostępna na stronach Ministerstwa Finansów i cały czas aktualizowana.

Aktualne stawki podatku VAT

Jak już powyżej wspomnieliśmy, w Polsce mamy cztery stawki VAT i są to:- 23% – czyli podstawowa stawka podatku VAT, a także stawki obniżone, kolejno:

- 8%

- 5%

- 0%

Najczęściej spotykaną, a jednocześnie podstawową stawką jest 23%. Obniżone stawki: 8%, 5%, a także zerowy VAT – tyczą się konkretnych, odrębnych sytuacji. Każda z nich precyzyjnie i wyczerpująco opisana została w ustawie tyczącej się VAT. Scharakteryzujmy je jednak pokrótce.

Najwyższą z obniżonych składek jest 8%. Tyczy się ona robót budowlanych i montażowych, a także remontów i robót konserwacyjnych związanych z budownictwem mieszkaniowym i towarzyszącą mu infrastrukturą. Wliczamy w to także obiekty budownictwa mieszkaniowego bądź ich części – z wyłączeniem jednakże lokali użytkowych.

Następną z obniżonych stawek podatku VAT jest 5%. – tyczy się ona produktów rolnych i żywego inwentarza. Oprócz tego w tą stawkę wliczamy także książki i specjalistyczne czasopisma.

Następna stawka to 0% – zerowy VAT. Jest to z kolei stawka przeznaczona dla wewnątrzwspólnotowej dostawy towarów, oraz eksportu towarów. Podatnicy, w określonych sytuacjach, skorzystać mogą z możliwości zwolnienia z podatku VAT. Stosuje się wtedy na fakturze oznaczenie zw.

Co podlega opodatkowaniu podatkiem VAT?

Warto zdawać sobie sprawę, że podatek VAT – w niezauważalny dla nas sposób – występuje w ogromnej większości dokonywanych przez nas każdego dnia transakcji handlowych. Jego opis – w postaci paragonu – podaje nam codziennie ekspedientka z naszego ulubionego sklepu spożywczego. Jeśli jednak jesteśmy przedsiębiorcą, to precyzyjnie powinniśmy orientować się w kwestiach związanych z VAT-em.Osoby chcące dokładnie zapoznać się z czynnościami, które opodatkowane są VAT-em odsyłamy do precyzyjnego ich katalogu znajdującego się w artykule 5 ustawy o VAT. Sprowadza się on do obłożenia wyżej wymienionym podatkiem:

- Dostawy towarów i świadczenia usług na terenie kraju

- Importu towarów na terytorium kraju

- Eksportu towarów

- Wewnątrzwspólnotowego nabywania towarów za wynagrodzeniem na terytorium kraju

- Wewnątrz wspólnotowej dostawy towarów

Czynnościami szczególnymi, których samodzielnie nie wymienia się w czynnościach opodatkowanych są natomiast import usług oraz dostawa towarów, dla której podatnikiem jest nabywca.

Zgodnie z kolejnym, 6 art. ustawy o VAT – opodatkowaniu podatkiem VAT nie podlega transakcja zbycia przedsiębiorstwa, albo jego zorganizowanej części, a także czynności, które nie mogą być przedmiotem prawnie skutecznej umowy – czyli na przykład kradzież.

Kto jest zwolniony z płacenia podatku?

Jak powyżej stwierdziliśmy: nie każda osoba, która ma otwartą działalność gospodarczą – musi obowiązkowo płacić podatek VAT. Niektórzy przedsiębiorcy mają bowiem prawo do skorzystania ze zwolnienia. Dzielą się one na:- Zwolnienie podmiotowe – przysługuje ze względu na nieprzekroczenie limitu obrotów

- Zwolnienie przedmiotowe – przysługujące ze względu na rodzaj sprzedawanych towarów lub świadczonych usług.

Zwolnienie podmiotowe z VAT całej swojej sprzedaży przysługuje przedsiębiorcy, który spełni warunek dotyczący wielkości obrotu. Sprowadza się on do faktu, że zwolniona z podatku VAT jest sprzedaż dokonywana przez podatników, u których wartość sprzedaży netto w poprzednim roku podatkowym nie przekroczyła łącznie 200 000 zł. Skutkuje to faktem, że z podmiotowego zwolnienia z VAT-u korzystają wszystkie osoby, które zaczynają właśnie swój biznes. Gwoli ścisłości należy tu także doprecyzować, że z wyżej wymienionego zwolnienia nie mogą skorzystać podatnicy, którzy:

- Dokonują dostaw: wyrobów z metali szlachetnych lub z udziałem tych metali

- Świadczą usługi prawnicze oraz usługi w zakresie doradztwa, a także usługi jubilerskie.

- Nie posiadają siedziby lub miejsca zamieszkania na terytorium kraju

Zwolnienie przedmiotowe obowiązuje natomiast w związku z rodzajem prowadzonej działalności. Jest możliwe jedynie w przypadku, kiedy świadczone usługi należą do szczegółowo określonej grupy tychże – zwolnionych z VAT-u. Do najpopularniejszych z nich należą między innymi:

- Usługi medyczne: co do zasady świadczone przez lekarza i lekarza dentystę, pielęgniarkę, położną, psychologa, lub osoby wykonujące zawód medyczny

- Niektóre usługi finansowe, związane z ubezpieczeniami: między innymi: usługa likwidacji szkód, szacowania wysokości szkód czy wynajem pojazdu zastępczego

- Usługi edukacyjne

Wady i ograniczenia VAT

Wielu przedsiębiorców bez namysłu zakłada, że chce płacić podatek VAT. Interesuje ich tylko jak rozliczać podatek VAT krok po kroku, a nie biorą pod uwagę tego, jakie to nakłada na nich obowiązki i w jaki sposób może ich ograniczać. Dlatego w skrócie przedstawmy wady i zalety bycia czynnym podatnikiem VAT. Zacznijmy od wad.Po pierwsze bycie VAT-owcem oznacza konieczność wypełniania szeregu

dodatkowych formalności (chodzi m.in. o deklaracje VAT i wysyłkę

JPK VAT). Dodatkowo musimy cały czas na bieżąco monitorować

zmiany w prawie, tak aby nasze rozliczenia z Urzędem Skarbowym

zawsze były poprawne.

W przypadku błędów urząd może zakwestionować nam prawo do

odliczenia VAT. To z kolei może się wiązać z koniecznością

zwrotu źle odliczonego VAT-u, a także z ewentualną karą. Mówiąc

najbardziej ogólnie, chodzi o to aby dokładnie wiedzieć jak

rozliczać podatek VAT krok po kroku.

Rozliczanie VAT a opóźnienie w zapłacie podatku oraz błędy rachunkowe

Każdy czynny podatnik VAT bierze na siebie pełną odpowiedzialność za jego obsługę. Sprowadza się to do konieczności regularnego składania zarówno deklaracji podatkowych, jak i opłacania go w określonych ustawowo terminach. Urząd skarbowy bynajmniej nam w tym nie przypomni.Podatnicy korzystający z rozliczenia miesięcznego, muszą co miesiąc składać deklaracje VAT-7 za miesiąc poprzedni. Trzeba zrobić to do 25 dnia miesiąca i tyczyć się będzie oczywiście miesiąca poprzedniego. Osoby, które wybrały natomiast wersję kwartalną, składają deklaracje VAT-7K za zakończone trzy miesiące. Analogicznie - w tym przypadku trzeba to zrobić do 25 dnia miesiąca następującego po zakończonym kwartale.

Jeżeli termin złożenia deklaracji VAT przypada w dzień ustawowo wolny od

pracy, to ostatecznym terminem złożenia deklaracji i opłacenia

podatku automatycznie stanie się następujący po nim pierwszy dzień

roboczy.

Warto być świadomym także faktu, że nawet jeśli w danym okresie

rozliczeniowym podatnik nie wykonał żadnej czynności objętej

podatkiem od towarów i usług – to i tak musi złożyć tak zwaną

„zerową” deklarację VAT. Jeżeli zaś tego nie zrobi – może

zostać to odebrane jako wykroczenie.

Jeżeli już zdarzy się nam nie dopełnić związanych z VAT-em formalności

w odpowiednim terminie – musimy być świadomi, że za każdy dzień

zwłoki, od kwoty zaległości podatkowych naliczane są

karne odsetki ustawowe. Co więcej: obliczenie ich również

będzie należało do podatnika.

Warto pamiętać, że w przypadku spóźnienia się z rozliczeniem podatku

VAT, przedsiębiorca powinien jak najszybciej złożyć do urzędu

tzw. czynny

żal,

czyli oświadczenie o popełnieniu czynu zabronionego. Jeśli jednak

tego nie zrobi – to opóźnienie w zapłacie VAT-u, lub niezłożenie

deklaracji podatkowej w terminie – może zostać uznane za dokonane

świadomie i umyślnie. W takim to przypadku potraktowane zostanie

jako wykroczenie.

Wedle stawek aktualnych w 2020 roku: na przedsiębiorcę może zostać

wtedy nałożona kara grzywny w wysokości od

260 do nawet 52 000 złotych.

Jej rozpiętość jest tak duża, dlatego, że wysokość kary w

największej mierze zależeć będzie od tego, czy przedsiębiorca

opóźnienie dokonał świadomie, czy nie.

Najgorszym z możliwych wariantów będzie ten, kiedy przedsiębiorca w ogóle

nie złoży deklaracji VAT, a następnie zostanie to ujawnione

podczas kontroli skarbowej. Czyn taki potraktowany zostać może już

nie jako wykroczenie, ale przestępstwo karno-skarbowe. Grozić za to

może nawet kara wieloletniego pozbawienia wolności.

Dlaczego warto być VAT-owcem?

Jeśli zaś chodzi o zalety bycia VAT-owcem, to przede wszystkim jest to atut w relacjach biznesowych. Ze względu na dużą liczbę kontrahentów, którzy są VAT-owcami nasze kontakty będą ułatwione i bardziej opłacalne – nasi kontrahenci będą mieli możliwość dokonania odliczenia VAT od zakupionych od nas towarów albo usług. Oznacza to, że tak naprawdę będą ich interesować ceny netto – a więc mówiąc najprościej: niższe. Poza tym, my sami także będziemy mogli odliczać VAT od kupionych towarów i usług.Czy przedsiębiorca musi wiedzieć jak rozliczać VAT?

Zastanawiając się jak rozliczać VAT krok po kroku warto na początku podjąć decyzję czy chcemy to robić sami, czy powierzymy to księgowemu lub biuru rachunkowemu. Druga sytuacja będzie dla nas na pewno dużo bardziej komfortowa. Dzięki temu po dostarczeniu dokumentów nie będziemy już musieli martwić się o poprawności wyliczeń, ani śledzić zmian w prawie. Oczywiście wiąże się to z dodatkowym kosztem. Dlatego często przedsiębiorcy decydują się samemu rozliczać swoje podatki.Jeżeli podejmiemy taką decyzję, warto skorzystać z nowych technologii.

Wówczas, zamiast zastanawiać się jak rozliczać podatek VAT krok

po kroku, będziemy mogli jedynie wprowadzać dokumenty, a resztę

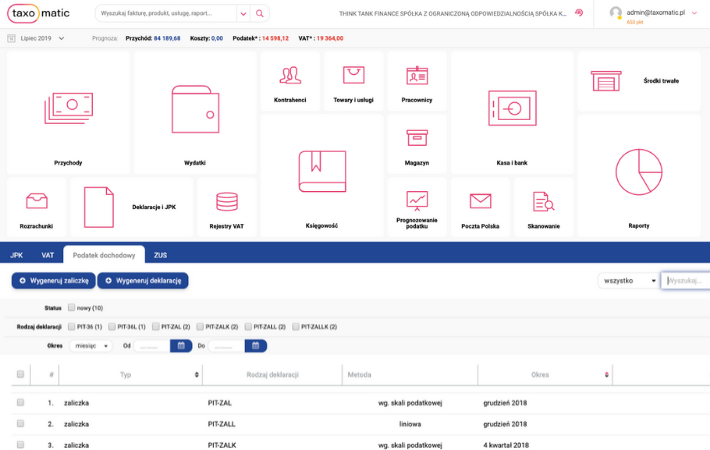

zrobi za nas system komputerowy. Przykładem programu księgowego w

nowych technologiach jest program Taxomatic. Umożliwia on

przedsiębiorcy rozliczanie podatków VAT zgodnie z przepisami. Jest

intuicyjny w obsłudze i zawsze aktualny. Opiera się bowiem na

technologii online – tak jak bankowość elektroniczna. Dzięki

temu logując się na każdym urządzeniu z dostępem do Internetu –

komputerze, laptopie, tablecie, a nawet smartfonie – zawsze

otrzymujemy pełny dostęp do naszego konta.

Jeśli więc nie chcemy zatrudniać księgowego albo zlecać naszych rozliczeń biuru rachunkowemu, to zamiast analizować ustawy, śledzić zmiany w prawie, dbać o poprawność wszystkich wyliczeń, jednym słowem cały czas zastanawiać się jak rozliczać VAT krok po kroku, lepiej skorzystać z programu Taxomatic.